Es gibt viele Menschen, die mehrere Kreditkarten besitzen.

Bild von TheDigitalWay auf Pixabay

Kreditkarten ermöglichen uns ein unkompliziertes Bezahlen, sowohl im On- als auch Offline-Bereich. Im Gegensatz zur Girocard, früher: EC-Karte, belastet der entsprechende Zahlbetrag nicht sofort das Konto des Kreditkartennutzers. Daher auch der Name: Es entsteht eine kurzfristige Verschuldung, ähnlich wie beim Kredit, bei der betreffenden Bank.

Zu den Nutzungsvoraussetzungen gehört entweder die Unterschrift, zum Beispiel in einem Hotel, oder die Eingabe der PIN-Nummer. Für den Einsatz im Internet geht nichts ohne Kartennummer, Prüfziffer sowie Geheimzahl.

Sinnvoll: Kreditkartenvergleich online

Bei den Konditionen der Anbieter von Kreditkarten gibt es große Unterschiede. Insgesamt stehen in Deutschland mehr als 60 Alternativen zur Verfügung. Neben den bekannten Banken und Sparkassen halten auch zahlreiche große Unternehmen, darunter beispielsweise Audi, BMW und IKEA, ihre eigenen Produkte bereit. Um die jeweils individuellen, interessantesten Angebote herauszufinden, sollte man die auf dem Finanzmarkt befindlichen Kreditkarten vergleichen. Es empfiehlt sich dabei, das Augenmerk insbesondere auf folgende Punkte zu legen:

- Basisleistungen wie Geldautomatennutzung, bargeldloses Bezahlen sowie NFC (Near Field Communication)

- Kreditlimit

- Kartengebühren

- Nutzungsentgelte

- Zusatzleistungen, darunter Vergünstigungen, VIP-Services und Versicherungen

Grundvoraussetzungen für den Erhalt einer Kreditkarte

Vor allem junge, aber auch viele ältere Menschen, die mit den neusten Technologien Schwierigkeiten haben, sollten sich vor Beantragung einer Karte, die über einen eigenen Verfügungsrahmen oder Teilrückzahlungsoption verfügt, zunächst beraten lassen. So gibt es zum Beispiel verschiedene Voraussetzungen, die erfüllt sein müssen, bevor man einen positiven Bescheid erhält. Dazu gehören unter anderem:

- Mindestalter: 18 Jahre

- Wohnsitz in Deutschland

- in der Regel Bankkonto beim Kartenanbieter

- Vorlage eines Beleges über die Zahlungsfähigkeit des Kunden

Nicht für alle Kreditkarten ist ein Konto beim Anbieter erforderlich. Darüber hinaus gibt es Ausnahmen beim Mindestalter: Bei Prepaid liegt dieses beispielsweise bei einem Alter von 12 Jahren.

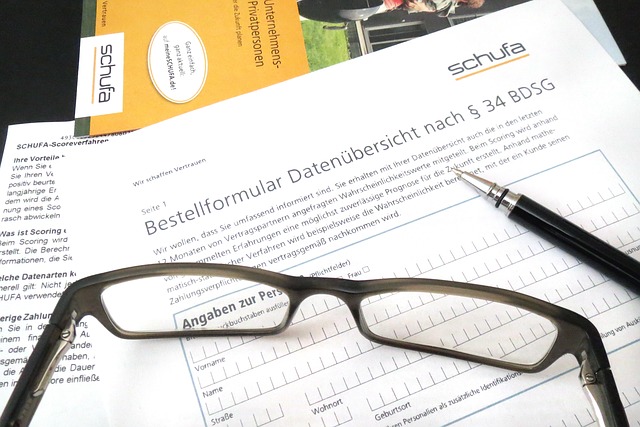

Ohne Bonitätsprüfung keine Kreditkarte

Da durch die Nutzung der Kreditkarte eine Verschuldung bei dem jeweiligen Anbieter entsteht, ist der Nachweis für eine ausreichende Bonität Pflicht. Grundsätzlich prüft jedes Geldinstitut sowie alle anderen Institutionen die Zahlungskräftigkeit ihrer potentiellen Kunden bei der Schufa. Einfluss auf die Bewilligung einer Kreditkarte haben darüber hinaus die regelmäßigen Einkünfte, die man beispielsweise durch die Vorlage von Gehalts- oder Lohnabrechnungen belegen kann.

Zeigt der Schufa-Eintrag eine hohe Verschuldung oder laufende Zahlungsverpflichtungen auf, wird nur selten eine Kreditkarte mit eigenem Verfügungsrahmen zur Verfügung gestellt. Noch strenger sind die Voraussetzungen, möchte man die Option zur Teilrückzahlung erhalten. Wird der Antrag von einem Geldinstitut oder anderen Institutionen abgelehnt, braucht man die Hoffnung noch nicht aufzugeben – eine adäquate Alternative kann beispielsweise eine Prepaid-Kreditkarte sein.

Auch bei der Beantragung einer Kreditkarte holen Banken und Co. eine Schufa-Auskunft ein.

Bild von Vi Don auf Pixabay

Herausfinden der persönlich passenden Kreditkarte

Durch die vielen unterschiedlichen Kreditkartenarten ist es nicht ganz einfach, das ideale Produkt für sich selbst herauszufinden. Unter anderem spielen neben der Bonität das Konsumverhalten sowie die Reisegewohnheiten eine Rolle. In Frage kommt entweder eine aufladbare, eine Premium- oder eine Kundenkreditkarte. Wer grundsätzlich unsicher ist, ob er überhaupt eine benötigt, sollte sich folgende Fragen stellen:

- Halte ich mich oft im (außereuropäischen) Ausland auf?

- Nutze ich für Reisen meist das Flugzeug?

- Bin ich häufig und regelmäßig mit dem Auto unterwegs?

- Tätige ich viele Einkäufe über das Internet?

- Schaue ich vermehrt auf Rabattprogramme?

- Lege ich Wert auf Bezahlen über das Smartphone?

- Wie wichtig ist mir die Sicherheit beim Zahlungsverkehr?

Ist die häufigste Antwort auf vorgenannte Fragen „ja“, erleichtert eine Kreditkarte in jedem Fall den Lebensalltag. Ordnet man diese zudem nach Wichtigkeit, kristallisiert sich automatisch heraus, welche Leistungen für einen persönlich wichtig sind. Für alle Menschen, die gerne reisen und gleichzeitig auf Rabattprogramme achten, kann die Lufthansa-Kreditkarte interessant sein. Beispielsweise Besitzer der sogenannten Miles & More Credit Card profitieren als Vielflieger von verschiedensten Vorteilen.

Unterschiedliche Gebühren

Es stehen Kreditkarten sowohl mit als auch ohne Jahresgebühr im Angebot. Zum Teil werden auch monatliche Gebühren berechnet. Abhängig, ob man eine Standard-, Gold- oder Platinkarte sein Eigen nennt, handelt es sich dabei um Beträge zwischen 0 und einigen hundert Euro. Je nach Geldinstitut erhält man die Möglichkeit, durch entsprechende Kartenumsätze von einer Erstattung der Gebühren zu profitieren.

Die Ausstellung der Kreditkarte ist entweder kostenlos oder zieht eine Gebühr in durchschnittlicher Höhe von 30 bis 40 Euro nach sich. Sie ersetzt bei vielen Anbietern die Grund- oder auch zusätzliche Kartenjahresgebühr. Unterschiede gibt es darüber hinaus bei Verlust bzw. Diebstahl. Bei einigen Geldinstituten wird für die Ersatzkarte eine Zahlung von etwa fünf Euro fällig.

Wissen sollte man, dass sich die Bezeichnung „kostenlose Kreditkarte“ zunächst ausschließlich auf den Verzicht der Jahresgebühr bezieht. Der Anfall aller weiteren Kosten für die Kartennutzung ist damit nicht ausgeschlossen. In der Regel ist eine Kreditkarte, die komplett gebührenfrei ist, an verschiedene Bedingungen geknüpft. Nicht immer bieten Geldinstitute und Co. eine gute Transparenz, es kann sich jedoch lohnen, sich mit den Voraussetzungen intensiv zu befassen.

Kartengebühren für den Auslandseinsatz

Bei der Nutzung von Kreditkarten im Ausland kann es teuer werden, zumindest außerhalb der Euro-Zone. Innerhalb der EU dürfen Geldinstitute nur maximal die Gebühren, die auch in Deutschland für das Abheben von Geld anfallen, berechnet werden. Diese liegen meistens zwischen drei und zehn Euro. Es besteht außerdem die Möglichkeit, dass die Bank im Ausland bei der Nutzung ihres Geldautomats ebenfalls Gebühren fordert.

Außerhalb der Euro-Zone kann es noch teurer werden. Es können Einsatz-, Währungsumtausch-, Wechselkurs- sowie Geldautomatengebühren anfallen. Auch bei Kartenzahlung in Ladengeschäften oder Online-Shops, die nicht der EU angehören, stehen in der Regel Fremdwährungsgebühren, auch Einsatzgebühren genannt, an. Sie betragen zwischen einem und zwei Prozent der gezahlten Summe.

Diesen Artikel drucken

Diesen Artikel drucken

Jedes Jahr wechseln Verbraucher in Deutschland den Stromanbieter, Tendenz steigend. Laut Stiftung Warentest können sie bei einem Wechsel zu einem seriösen Stromanbieter ...

Jedes Jahr wechseln Verbraucher in Deutschland den Stromanbieter, Tendenz steigend. Laut Stiftung Warentest können sie bei einem Wechsel zu einem seriösen Stromanbieter ... Neue Möbel zu shoppen macht Spaß. Wirklich, denn immerhin bedeutet der Einzug neuer Stücke auch immer eine gewisse Veränderung oder einen neuen ...

Neue Möbel zu shoppen macht Spaß. Wirklich, denn immerhin bedeutet der Einzug neuer Stücke auch immer eine gewisse Veränderung oder einen neuen ... Beim Zwergpinischer handelt es sich um eine beliebte Hunderasse. Der Miniatur-Jagdhund ist niedlich anzusehen und definitiv etwas für sportliche Menschen. Während der ...

Beim Zwergpinischer handelt es sich um eine beliebte Hunderasse. Der Miniatur-Jagdhund ist niedlich anzusehen und definitiv etwas für sportliche Menschen. Während der ... Spätestens mit dem Ende des Studiums geht für junge Menschen die Schonfrist zu Ende: Zum Einstieg ins Berufsleben gehört auch die Auseinandersetzung ...

Spätestens mit dem Ende des Studiums geht für junge Menschen die Schonfrist zu Ende: Zum Einstieg ins Berufsleben gehört auch die Auseinandersetzung ... Immer noch gibt es viele Geschäfte und lokale Händler, die sich weigern ihren Vertrieb auf dem Online-Markt auszuweiten. Dabei lässt sich der ...

Immer noch gibt es viele Geschäfte und lokale Händler, die sich weigern ihren Vertrieb auf dem Online-Markt auszuweiten. Dabei lässt sich der ... Besonders durch die aktuell extrem niedrigen Zinsen können sich Kreditnehmer momentan freuen. Denn die Situation am Zinsmarkt ist auf der einen Seite ...

Besonders durch die aktuell extrem niedrigen Zinsen können sich Kreditnehmer momentan freuen. Denn die Situation am Zinsmarkt ist auf der einen Seite ... Die Beschaffung von Arzneimitteln über das Internet ist eine komfortable Alternative zum Gang in die Präsenzapotheke. Versandapotheken machen es möglich, rufen jedoch ...

Die Beschaffung von Arzneimitteln über das Internet ist eine komfortable Alternative zum Gang in die Präsenzapotheke. Versandapotheken machen es möglich, rufen jedoch ... Ob für einen kurzen Ausflug ins Grüne am Wochenende, eine Radwanderung auf einem der vielen tollen Radwege in Deutschland oder einfach nur ...

Ob für einen kurzen Ausflug ins Grüne am Wochenende, eine Radwanderung auf einem der vielen tollen Radwege in Deutschland oder einfach nur ... In einem Online Casino wird eine Einzahlung vorgenommen über Drittanbieter, um sofort spielen zu können. In der Regel wird hierfür auf die ...

In einem Online Casino wird eine Einzahlung vorgenommen über Drittanbieter, um sofort spielen zu können. In der Regel wird hierfür auf die ... Deutschland steckt mitten in einer Inflation. Die Geldentwertung lässt die Preise sprunghaft steigen. Zuletzt betrug die Inflationsrate 4,5 Prozent und Verbraucher spüren ...

Deutschland steckt mitten in einer Inflation. Die Geldentwertung lässt die Preise sprunghaft steigen. Zuletzt betrug die Inflationsrate 4,5 Prozent und Verbraucher spüren ... Sie möchten CBD Öl kaufen oder sind gar auf der Suche nach CBD für Haustiere? Dann benötigen Sie einen CBD Shop an ...

Sie möchten CBD Öl kaufen oder sind gar auf der Suche nach CBD für Haustiere? Dann benötigen Sie einen CBD Shop an ... Es gibt immer mehr Menschen, die sich für das Thema Sportwetten begeistern können. Das ist nicht besonders überraschend, weil das Wetten auf ...

Es gibt immer mehr Menschen, die sich für das Thema Sportwetten begeistern können. Das ist nicht besonders überraschend, weil das Wetten auf ...